나이키 DTC 전략의 후폭풍...그리고 리복의 새 출발

2022.03.30 13:42- 작성자 관리자

- 조회 1,037

나이키 공백 커진 리테일러들 새 활로 모색

‘리복’, 풋락커 등과 손잡고 프렌차이즈 강화

한때는 리복이 ‘나이키 킬러’로 불린 적이 있었다. 1989년 리복이 매출 18억2,000만 달러를 달성한 반면 나이키는 17억1,000만 달러로 뒤졌었다.

그로부터 10년 후 리복은 36억4,000만 달러, 나이키는 92억 달러로 그 격차는 다시 크게 벌어졌지만, 이처럼 화려했던 한때가 아디다스로 하여금 나이키의 미주 지역 대항마로 리복을 인수(2005년, 38억 달러)하게 만든 배경이 되기도 했다.

아디다스의 품을 떠나 어센틱브랜즈그룹(Authentic Brands Group)에 둥지를 튼 리복이 새 모습으로 나이키를 마주하고 있다.

나이키가 DTC를 강화하면서 미국 최대 스포츠웨어 리테일러 중 하나인 풋락커(Foot Locker)에 대한 공급 물량을 크게 줄이자 리복과 풋락커가 전략적 파트너십을 맺고 3자 간 거래 관계가 얽히게 된 것이다.

나이키의 의욕적인 DTC 전환, 이로 인한 대형 리테일러들의 새 활로 찾기, 때맞춰 주인이 바뀐 리복의 새 출발이 향후 시장 판도에도 적지 않은 영향을 미칠 것으로 예상된다.

나이키를 비롯한 유력 스포츠웨어 브랜드들의 공통된 전략인 DTC를 거스르는 리복 특유의 프랜차이즈 전략이 통할지 여부도 이목을 끄는 대목 중 하나다.

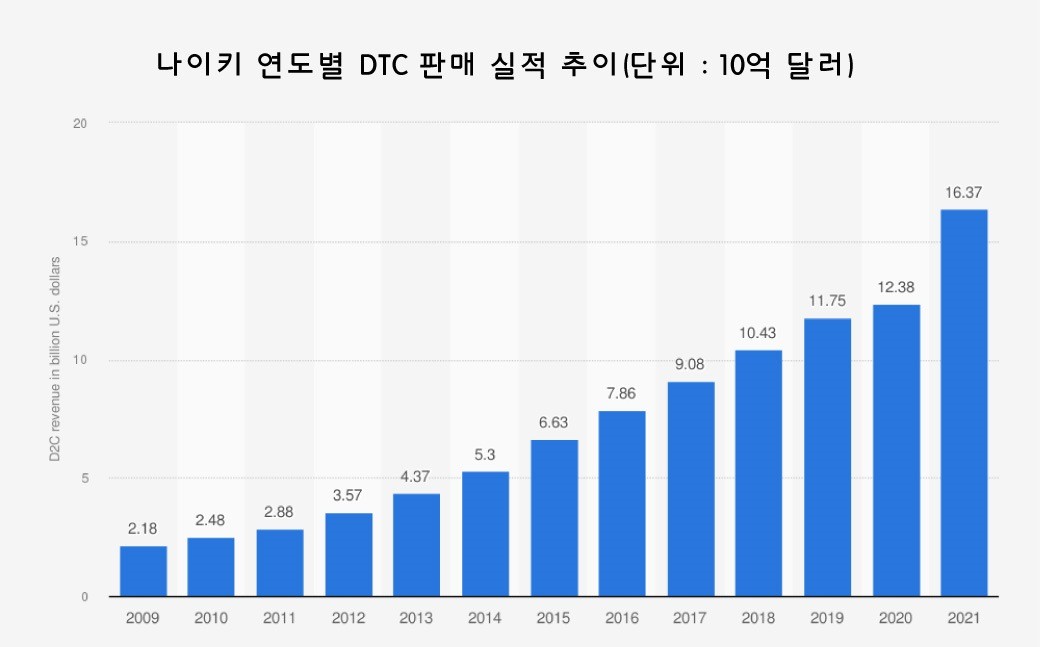

최근 스포츠웨어 시장이 체감하고 있는 최대 이슈는 나이키가 공격적으로 나서고 있는 DTC 전략의 파장이다. 지난해 말 거의 40%에 육박한 DTC 판매 비중을 오는 2025년에는 60%로 끌어올린다는 것이 나이키의 복심이다. 이처럼 나이키의 DTC 속도가 빨라지고 있는 것은 팬데믹을 계기로 베트남 등 서플라이 체인 붕괴를 겪으며 상품 공급 부족으로 인한 충격이 컸기 때문으로 지적되고 있다.

이에 대해 블룸버그는, 나이키가 DTC 판매가 90%에 이르는 구찌나 루이비통 등의 명품 하우스와 같은 변화를 꾀하는 동시에 그들의 공통점인 희소가치를 추구하고 있다고 분석하고 있다.

나이키, 2025년 DTC 매출 60%

직접 판매 90%의 명품 전략 추구

그 사례로, 메이시스 등 명품 백화점으로 불리기에 수준 미달로 판단되는 백화점에 대해서는 상품 공급을 중단하고, 맨해튼 소호의 나이키 메가스토어에서 판매 요원이 사전 예약 고객에 대해 한 시간씩 전담 서비스를 실시하는 것 등을 꼽았다.

나이키 조던 브랜드와 LVMH의 크리스찬 디올, 나이키 에어포스 원과 루이비통의 컬래버레이션 등도 브랜드 가치를 높이기 위한 명품화 노력으로 평가됐다.

때문에 나이키의 DTC 촉진은 중간 유통 단계를 생략한 코스트 절감, 직접 가격 관리를 통한 할인 판매 지향, 팬데믹 이후 온라인 중심의 소비 패턴 대응 등 기존 관점과는 다른 고차원의 전략이라는 것이 중론이다.

아디다스도 오는 2025년까지 DTC 판매를 50%까지 끌어올린다는 방침인데, 프라다, 구찌와의 컬래버레이션을 전개하는 등 나이키와 비슷한 행보를 보이고 있지만, 나이키만큼 파격적인 모습은 아니다.

최근 나이키가 DTC 강화를 위해 대형 리테일러에 대한 상품 공급을 줄이자 가장 타격은 입은 곳은 풋락커다. 나이키 공급 물량이 지난해 전체 매출의 70%, 전년에는 75%에 달했지만, 올해는 60%를 넘기지 못할 만큼 줄어들 것으로 보고 있다. 그 결과 주가가 30% 이상 폭락하는 등 비상이 걸렸다.

딕스 스포팅 굿즈(Dick’s Sporting Goods)와 함께 미국 최대 스포츠웨어 리테일러로 꼽히는 풋락커는 지난해 매출이 88억 달러, 미국 848개 등 세계 28개국에 2,900여 개 점포망을 가지고 있다.

나이키 상품을 연간 60억 달러 이상 팔아오다 올해 10% 이상 상품 공급이 줄게 된 것이다. 풋락커 뿐 아니라 다른 대형 리테일러들도 다소 차이는 있지만 공급 물량 감소를 면치 못할 전망이다. 그동안 딜라즈, 메이시스, 어번 아웃 피터스, 올림피아 스포츠, 슈 쇼우, 잡스, 최근에는 DWS 스토어 등 대형 리테일러들이 나이키 공급 명단에서 떨어져 나갔다.

이에 따라 풋락커는 나이키 공급 물량 축소에 대한 대책으로, 어센틱브랜즈그룹과 미국 내 리복 상품 판매를 위한 파트너십 계약을 체결했다. 나이키의 빈자리를 리복 상품으로 대체한다는 구상으로 프라이빗 라벨 적극 개발, 리세일 플랫폼 고트(Goat)와 손잡고 리세일 시장 진출도 검토하고 있다.

'JD 스포츠' 햄프스테드밸리 매장 / 출처=햄프스테드밸리

풋락커 등 스포츠 리테일러들

나이키 대안으로 리복 의존율 높여

리복은 풋락커 외에도 영국의 JD스포츠와 미국과 유럽 지역 판매 라이선스 계약을 체결한 상태로, 미국 시장에서는 나이키 상품 공급 축소에 따라 다른 리테일러들의 추가 계약이 이어질 가능성이 높아졌다.

리복은 중화권은 홍콩의 트리 스테이트 홀딩스(Tristate Holdings Ltd.)와 파트너십 계약을 체결, 중국 본토와 홍콩, 마카오, 대만 지역에 대한 도소매와 온라인 판매를 맡겼다. 인도는 아디티야 비를라 패션(Aditya Birla Fashion)과 독점 계약을 체결, 인도 외에 방글라데시, 부탄, 몰디브, 네팔, 스리랑카 등에 대한 도소매와 이커머스 판매권을 위탁했다.

특히 주목되는 것은 온라인 플랫폼 파페치 소유의 이탈리아 뉴가드그룹(New Guards Group, NGG)과 장기간 전략적 파트너십 계약을 체결, 유럽 시장에 대한 도소매 및 전자상거래 판매권을 줬다는 점이다. 유럽과 미국 전역 2,850여 개의 점포망을 거느린 JD스포츠에 비해 유럽 도매 판매권을 가지고 있다는 점이 돋보인다.

어센틱브랜즈그룹은 인도의 아디티야 비라 패션과 함께 NGG에 독자적인 디자인 개발과 명품 컬래버레이션을 허용하고 있다는 점도 주목된다. NGG는 작고한 버질 아블로의 오프 화이트를 비롯 팜 엔젤, 헤론 프레스톤, 엠부쉬 등을 운영하며 젊은 세대들의 인기가 높은 기업이다.

나이키의 지난해 매출은 455억 달러, 리복은 10분의 1에도 못 미친다. 나이키의 발 빠른 DTC 행보에 리복의 프랜차이즈 마케팅은 어설퍼 보이지만 NGG의 독자적인 상품 개발과 콜라보로, 명품을 지향하는 나이키와의 브랜드 이미지 격차를 좁힐 수 있을지 주목된다.

또 파페치를 통한 리복 상품 판매는 DTC 판매의 취약점을 어느 정도 보완할 수 있을 것으로 보이지만, 엄밀히 따지면 리복의 실적이 아니라는 지적도 제기된다.

[출처] 어패럴뉴스(http://www.apparelnews.co.kr/)

| 다음글 | 글로벌 명품 마케팅 무게 중심 ‘중국에서 미국으로’ | 2022-04-01 |

|---|---|---|

| 이전글 | 현대 대구점, 8월 ‘더현대 대구’로 리뉴얼 오픈 | 2022-03-28 |