연합뉴스 - 롯데카드,하나금융 품에 안겨 대형사로 도약하나

2019.04.21 14:34- 작성자 관리자

- 조회 1,151

손보, 매도·매수자간 가격 차이로 매각 불투명

(서울=연합뉴스) 구정모 기자 = 롯데카드 본입찰 결과 하나금융이 사실상 새 주인이 될 것으로 전망됨에 따라 유통과 은행을 배경으로 한 대형 카드사가 탄생할지 주목된다.

롯데그룹의 또 다른 매물인 롯데손해보험[000400]은 매수자나 매도자나 팔고 사려는 의지가 크지 않고 가격이 맞지 않아 매각이 불투명하다는 관측이 적지 않다.

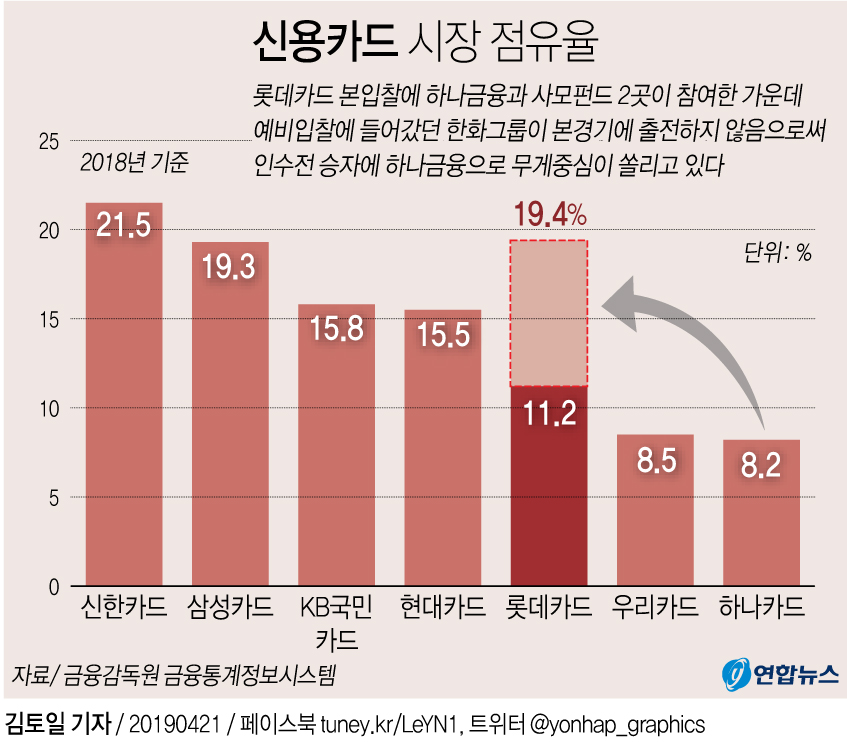

◇ 롯데카드에 하나카드 더하면 업계 2위권으로 부상

21일 업계에 따르면 하나금융과 사모펀드 2곳이 롯데카드 본입찰에 참여했다. 예비입찰에 들어갔던 한화그룹이 본경기에 출전하지 않았다. 이로써 롯데카드 인수전 승자는 하나금융으로 무게중심이 급격하게 쏠리는 형국이다.

이는 예비입찰 이후 이미 예상된 바다. 하나금융을 제외한 나머지 예비입찰 참여자들이 적극적으로 롯데카드 실사에 임하지 않아 투자은행(IB) 업계에서는 하나금융 말고는 사실상 응찰을 포기한 것 아니냐는 전망이 제기됐다.

하나금융이 마련한 '실탄'도 적지 않다.

이승열 하나금융그룹 최고재무책임자(CFO)는 지난 19일 실적발표 후 콘퍼런스콜에서 "그룹 비은행 부문 확대를 위한 인수·합병 자금은 현재 증자 없이 1조원 정도 준비돼 있다"고 말했다.

롯데그룹이 롯데카드 '몸값'으로 1조5천억원 정도 책정한 것으로 알려졌다. 하나금융이 추가적인 수단을 동원하면 충분히 롯데그룹이 원하는 가격을 맞출 수 있다.

롯데카드가 하나금융의 품에 안기게 되면 유통과 은행이라는 두 비빌 언덕을 둔 대형 카드사로 발돋움할 수 있게 된다.

금융감독원 금융정보통계시스템에 따르면 신용카드 기준 롯데카드의 시장점유율은 11.2%로, 비씨카드를 제외한 7개사 가운데 5위, 하나카드는 8.2%로 7위다.

두 개 회사 점유율의 단순 합은 19.4%로 신한카드(21.5%) 다음의 2위로 올라간다. 중복 고객을 제외한다고 하면 삼성카드[029780](19.3%)와 현대카드(15.5%) 사이에 위치한다. 어느 경우든 단숨에 2위 그룹으로 치고 올라간다.

업계에서는 시장점유율이 15%대를 갖추면 협상력을 가질 수 있다고 본다.

두 카드사는 중복 고객이 많지는 않을 것이라는 게 대체적인 관측이다. 하나카드는 은행계 카드로 대다수가 금융거래를 하는 직장인들이고, 롯데카드는 롯데백화점, 롯데마트 등 유통 고객들이 주류다.

특히 롯데카드는 전체 회원 중 65%가 여성이고 여성 회원 가운데 79%가 30∼50대로, 다른 카드사와 고객군이 차별화됐다.

롯데카드 고객 중 백화점 VIP 고객을 상대로 하나금융 계열사들이 자산관리(WM)와 같은 특화된 서비스를 제공할 수 있어 다양한 협업 사례도 만들어나갈 수도 있다.

◇ 롯데손해보험, 매수·매도자간 가격 차이 극복할까

반면 롯데손해보험의 운명은 오리무중이다.

이번 본입찰에 복수의 재무적 투자자(FI)들이 참여한 것으로 알려졌으나 '유효 수요'인지 의구심이 일고 있어서다.

IB 업계에서는 롯데손해보험에 대한 예비 입찰자들의 관심이 높지 않은 것으로 보고 있다. 매수·매도자 간 가격 차도 상당한 것으로 전해졌다.

롯데그룹이 생각하는 가격은 5천억원 수준인 것으로 전해졌다. 롯데그룹이 롯데손해보험(옛 대한화재) 인수에 3천700억원을 썼고, 이후 1천200억원 유상증자를 했다. 5천억원 정도 몸값을 받아야 본전이다.

시장의 평가는 이와 괴리가 크다. 롯데손해보험의 19일 종가 기준 시가총액은 3천840억원으로, 롯데가 매물로 내놓은 롯데손해보험 지분 52.47%의 시장가격은 2천15억원가량이다.

여기에 경영권 프리미엄을 감안하면 단순하게 3천억원 정도가 적정 가격으로 평가된다. 실제 FI들이 이 정도 수준에서 '입질'한 것으로 알려졌다.

몸값뿐 아니라 '숨은 비용'도 고려해야 한다.

롯데손해보험은 지급여력(RBC) 비율이 155.4%로 상대적으로 낮은 편이다. 금융당국의 권고기준(150%)을 넘어서지만 새 국제회계기준(IFRS17)의 도입을 앞두고 수천억원의 자본 확충이 불가피하다.

설령 3천억원에 롯데손해보험을 샀어도 수년 안에 추가 비용을 또 내야 한다는 의미다.

롯데손해보험의 지분 구조상 롯데그룹이 매각 의지가 있는지에도 의문 부호가 붙는다.

롯데지주[004990]가 지주사 전환 이후 공정거래법상 팔아야 할 지분은 롯데지주가 자회사 롯데역사를 통해 가지고 있는 롯데손해보험 지분 7.10%다.

롯데손해보험의 최대주주는 호텔롯데(23.68%)이고, 부산롯데호텔도 롯데손해보험 지분 21.69%를 보유하고 있다. 이 지분들은 굳이 매각할 이유가 없다.

롯데역사가 보유한 7.10%라는 소수 지분을 팔려고 하면 제값을 받기 쉽지 않고, 중장기적으로 호텔롯데도 롯데지주 산하로 들어와야 하므로 이번에 롯데그룹 보유 지분을 모두 파는 것이라는 게 롯데지주 측의 설명이다.

하지만 호텔롯데가 롯데지주로 언제 편입될지 모르는 상황에서 롯데그룹 지분을 파는 것은 공정거래법 준수보다는 자금 마련에 목적이 있는 것 아니냐는 분석도 있다.

롯데그룹이 원하는 가격에 팔 수 없다면 무리하게 매각하지 않을 수도 있다는 의미다. 업계에서는 롯데손해보험이 롯데캐피탈의 전철을 밟아 매각이 철회 또는 무산될 것이라는 관측이 적지 않다.

롯데그룹은 당초 계획에 없던 롯데캐피탈을 매물로 내놓았다가 돌연 매각을 '보류'한 바 있다.

롯데지주가 보유한 롯데캐피탈 지분 25.64%도 매각 의무 대상이지만 제삼자에게 팔기보다는 일본 롯데홀딩스에 넘길 것이라는 전망이 우세하다.

pseudojm@yna.co.kr

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

| 다음글 | 노컷뉴스 - '편의점도 제로페이'...휴대폰만 보여주면 결제끝 | 2019-05-01 |

|---|---|---|

| 이전글 | 매일노동뉴스 - 카드사노조협의회 "5월 말 파업 돌입"정부에 레버리지 배율 차별 철폐 요구 … "수익악화로 구조조정 우려" | 2019-04-15 |